Бриллианты, которые работают

Долгосрочный рост стоимости бриллиантов в ретроспективе и перспективе обеспечивается фундаментальными факторами. Спрос на них растет на фоне ограниченного потенциала ресурсной базы. С ростом дефицита алмазов на рынке цена бриллиантов на протяжении длинных отрезков инвестирования продолжает увеличиваться благодаря росту реальных доходов населения и численности среднего класса, желающего приобретать премиальные товары.

Факторы, называемые потенциально негативными для рынка в последние годы, такие как рост объемов производства синтетических бриллиантов и смена покупательских моделей поведения в сегменте luxury, пока не получили подтверждения своего фундаментального влияния. По результатам большинства исследований поколение потребителей, которые родились после 1980 года и будут доминирующей покупательской аудиторией уже в начале 2020х, по прежнему предпочитает украшения с бриллиантами в качестве предмета роскоши, подарка и символа помолвки. А синтетические бриллианты, при условии адекватной маркетинговой поддержки рынка натуральных бриллиантов со стороны крупнейших алмазодобывающих компаний мира, объединившихся для этих целей в специально созданную международную ассоциацию, со временем займут нишу более дешевых имитаций, подобно искусственным рубинам, изумрудам и другим синтетическим продуктам.

Дефицитный актив

Рост стоимости бриллиантов высокого качества в долгосрочной перспективе надежно обеспечен их дефицитом. Он увеличивается, с одной стороны, по мере истощения природных запасов алмазов, с другой – благодаря нарастающему потреблению ювелирных изделий с бриллиантами. Разрабатываемые ныне месторождения алмазов были открыты много лет назад и постепенно исчерпываются. Новые месторождения открываются крайне редко. Единственное крупное месторождение за последние десятилетия было открыто в середине 2010х годов в Анголе. Добыча на нем еще не ведется. Но в конце 2020 года будет завершена отработка одного из крупнейших мировых месторождений – Argyle в Австралии, на котором добывалось около 14 млн каратов алмазов в год (около 10% мировой добычи за 2019 год). В 2024–2025 годах закончится добыча на месторождении Diavik в Канаде с объемом добычи около 7 млн каратов в год.

На фоне постепенного сокращения ресурсной базы алмазного сырья спрос на продукт его обработки – бриллианты – неуклонно растет. Спрос на бриллианты и ювелирные изделия с ними определяется ростом численности среднего класса и объемом, динамикой личных располагаемых доходов населения, которые (с поправкой на вероятное снижение в 2020 году) в целом имеют тенденцию к росту. BCG предполагает, что численность потребителей премиальных товаров вырастет почти до 500 млн человек к 2024 году. Помимо прочего, несмотря на снижение числа заключаемых браков в США (крупнейшем рынке потребления бриллиантов) и сокращение доли помолвочных колец в общем объеме бриллиантовых покупок, люди продолжают выражать свои чувства все тем же традиционным способом – даря бриллианты, не будучи при этом в официальном браке. В то же время традиция помолвочных колец закрепляется в Китае, второй по объему стране – потребителе бриллиантов. Еще один тренд – покупка бриллиантовых украшений женщинами для себя. Таким образом, дефицит алмазного сырья на рынке при растущем спросе станет двигателем цен в долгосрочной перспективе.

БЕСЦВЕТНЫЕ ПРЕТЕНДЕНТЫ

Бриллианты цветов от D до G, то есть от полностью до почти бесцветного, и качества от I F до VS2 (от идеально прозрачного до содержащего незначительные включения, невидимые невооруженным глазом) массой от 4 каратов считаются наиболее пригодными для инвестиционных целей из бесцветных. Они показывают самую высокую доходность за последние 15 лет.

Камни и кризис

Алмазнобриллиантовый рынок слабо коррелирует с другими рынками, он живет в рамках собственных отраслевых циклов, в которых случаются и периоды падения (в 2011–2012, 2014–2016, 2019 году). Как правило, эти кризисы начинаются с мидстрима алмазнобриллиантового рынка, представленного не крупными дилерами и гранильными предприятиями. Для подобных отраслевых кризисов характерно накопление избыточных запасов в среднем сегменте пути алмаза, что может осложняться недостаточным спросом со стороны потребителей, трудностями с получением кредитования в гранильном секторе или с курсовыми колебаниями. Учитывая регулярность подобных явлений, у алмазнобриллиантового рынка выработан четкий механизм восстановления, основанный на саморегуляции и совместных мерах, предпринимаемых участниками рынка. В условиях падения рынка крупнейшие алмазодобывающие компании выстраивают работу по принципу price over volume, приоритизируя сохранение стабильных цен на продукцию над получением выручки в краткосрочном периоде.

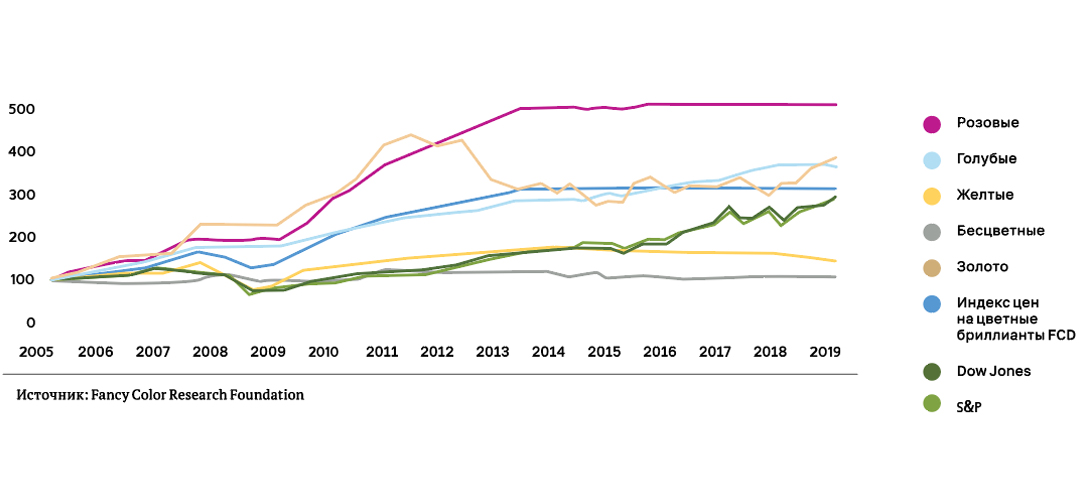

Аналитическое агентство Bain отмечает пять крупных кризисов на алмазнобриллиантовом рынке за последние 40 лет: два глобальных финансовоэкономических и три отраслевых. Во всех случаях прослеживаются характерные тенденции: цены на бриллианты незначительно снижаются во время отраслевых кризисов, но постепенно восстанавливаются в течение нескольких лет. Во время глобальных финансовоэкономических кризисов цены на бриллианты имеют тенденцию к росту. В бескризисные периоды цены на бриллианты растут с темпом около 4% в год. На горизонте 15 лет инвестиционные бриллианты показывают общую тенденцию к росту. Цены на эту категорию бриллиантов не были нарушены кризисом 2008–2009 годов, но были затронуты отраслевыми кризисами 2011–2012 и 2015–2016 годов. Традиционно спекулятивные товары (золото, нефть) демонстрируют высокую волатильность. Наименьший рост у традиционно консервативного актива – недвижимость.

Сравнительная динамика цен на бриллианты и другие основные инвестиционные активы

Хорошую динамику за период 2004–2019 годов продемонстрировали не только бриллианты «чистой воды» D-IF, но и инвестиционные камни с меньшими характеристиками, у которых рост достигал +130%. Цветные бриллианты имеют гораздо более ограниченное предложение и потому реагируют на экономические события существенно слабее других активов.

Второй хозяин

Инвестиции в бриллианты исторически усложнялись двумя факторами: нелинейным ценообразованием из-за нестандартизированности товара и сложной процедурой вторичной реализации. Вопрос вторичной реализации бриллианта долгое время оставался за покупателем, которому, как правило, приходилось самостоятельно обращаться к перекупщикам или ювелирам, существенно теряя в прибыли. Сегодня перечень доступной потенциальному инвестору инфраструктуры расширился. Для тех, кого отпугивает перспектива довериться частному дилеру для фиксации прибыли, проверка добросовестности которого может оказаться затруднительной, существует опция обращения в известные аукционные дома – все они проводят торги ювелирными украшениями и драгоценностями. Но для реализации через аукционный дом подойдут не все бриллианты (продажа небольшого относительно недорогого камня вряд ли будет ему интересна) – комиссия может доходить до 20% финальной стоимости, а срок реализации инвестиции может составить до 6 месяцев из-за графика торгов и наличия конкурирующих лотов.

Относительно новый вариант, доступный при покупке инвестиционного бриллианта напрямую у производителя в рамках программы ALROSA Diamond Exclusive, – это возможность выставить свой камень на индивидуальный непубличный аукцион без комиссии организатору. Отраслевая репутация АЛРОСА, развитая международная сеть и обширная база потенциальных покупателей позволяют рассчитывать получение максимальной цены в оптимальные сроки.